Блог им. AVBacherov |Результаты алгоритмической стратегии ABIGTRUST (END DATE 2025-09-30)

- 07 октября 2025, 13:25

- |

- комментировать

- 327

- Комментарии ( 0 )

Блог им. AVBacherov |Результаты портфельной стратегии на акциях АЛЬФА СКАКУНАХ AHTRUST (END DATE 2025-09-30)

- 03 октября 2025, 12:25

- |

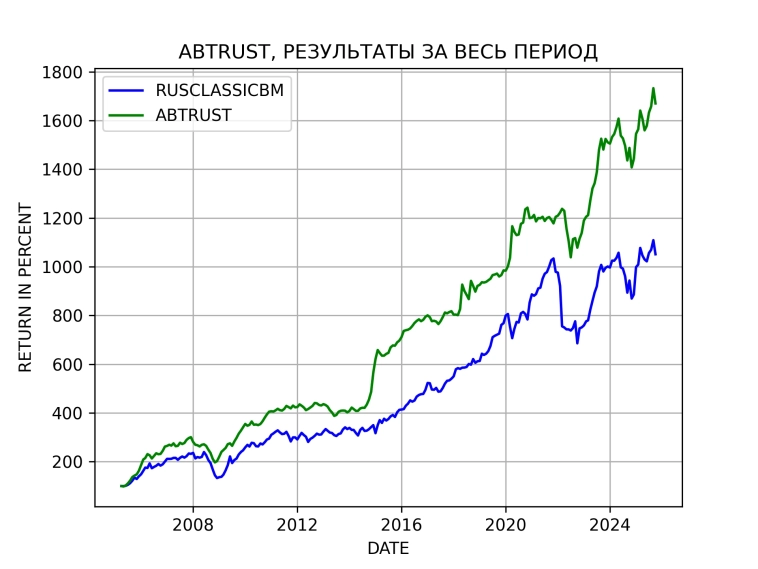

Блог им. AVBacherov |Результаты портфельной стратегии с динамическим управлением ABTRUST (END DATE 2025-09-30)

- 02 октября 2025, 10:23

- |

Блог им. AVBacherov |Рынок трясёт, ставки идут вниз, рубль под давлением

- 01 октября 2025, 14:31

- |

В новом выпуске мы собрали трёх экспертов: Алексея Бачерова, Владимира Левченко и Алексея Примака.

https://www.youtube.com/watch?v=OSJhKb4gmIQ

Каждый из них смотрит на рынок по-своему, но все сходятся в одном — впереди нас ждут большие перемены.

• Ставка рухнет, кто потеряет, а кто сорвёт куш ?

• Банки и стройка: рост или новый пузырь ?

• «Пассивный доход» — миф, на котором горят инвесторы

• Рубль обречён? Жёсткие прогнозы по экономике

👀 Охота началась для самых внимательных: в начале выпуска у внимательного зрителя может возникнуть желание «сверить» услышанное с увиденным.

Если заметите — расскажите в комментариях под роликом.

Напишите Ваш ник в Telegram и что именно Вы обнаружили.

🎁 Самые быстрые получат эксклюзивный пак материалов от команды БАЗАР.

#подкастБАЗАР

Блог им. AVBacherov |"И мы ещё боремся за звание дома высокой культуры быта!" - Шпак

- 30 сентября 2025, 13:20

- |

Вчера на своих ресурсах опубликовал пост о словах топ менеджера Интер РАО.

То, что Тамара высказывала свои мысли и продемонстрировала, к моему сожалению, некомпетентность в вопросе фондового рынка, а также понимания акционерного права это ещё пол беды. Все могут ошибаться! Но, конечно, крайне плохо, когда это делают топ менеджеры и тем более публично. Интересно, что данная ситуация продемонстрировала и ряд корпоративных моментов. Например, Тамара не является IR а руководит блоком корпоративных и имущественных отношений, а также явно высказывала лично свою позицию не согласованную внутри IRAO.

Однако, беда наблюдается и в другом!

Было интересно почитать комментарии, которые люди оставляли под моим постом, высказывая свои мнения. Я опущу те, которые были демонстрацией явного невежества, таким людям нужна помощь психолога, а возможно и психиатра. А вот другие я бы классифицировал следующим образом:

✅ Некоторые явно посчитали, что такие слова не должны звучать от топ менеджеров. И здесь были те, кто просто считал, что это не корректно с моральной точки зрения, но также такие как я, которые увидели, что слова просто идут в разрез с тем, что написано в законах (прежде всего в законе об акционерных обществах), а также в непонимании основ фондового рынка, биржи и их роли в рыночных экономиках.

( Читать дальше )

Блог им. AVBacherov |Откровенные инвестиции

- 25 сентября 2025, 08:50

- |

новая передача на канале Финама

Принял участие в пилоте новой программы на канале Финама. Идея мне очень нравится, так как за стол приглашаются люди, которые реально занимаются инвестициями и управлением деньгами клиентов. В ней нет просто болтовни, и спикеры подтверждают свои слова конкретными делами валидированными на сервисе автоследования COMON.

В программе разбирают:

✅ Как работают стратегии авторов, как они управляют рисками и какую доходность приносят клиентам.

✅ Какие книги стоит читать, чтобы действительно разбираться в экономике, трейдинге и инвестициях?

✅ Как эффективно работать с фондовыми инструментами?

Ценные инсайты, практические советы и опыт профессионалов — ждут вас в новом цикле программ.

https://vkvideo.ru/playlist/-17555738_-12/video-17555738_456245210

Блог им. AVBacherov |Разрыв шаблона и демонтаж старых правил

- 24 сентября 2025, 10:10

- |

Вчера Дональд Дак Трамп снова выдал новый финт. Он сделал много громких заявлений, которые не в малой степени противоречивы друг другу. При этом часть была явно ложных (например, его заявление на Генассамблее ООН, что он только две недели назад узнал, что Европа продолжает закупку углеводородов у России). Вообще вчера день был богат на громкие заявления со стороны президента США, но как я понимаю, мир в принципе уже более менее адаптировался к Трамполитике и ждёт продолжений, которые бывают значимыми и существенно меняют смысл первичных громких слов.

Но здесь интересно немного другое. В молодости я читал книги по НЛП, и с тех времен помню про такую методику, как «разрыв шаблона». Если упростить и огрубить, то это создание такой модели поведения и/или выражений мыслей и эмоций, которые не укладываются в рамки привычных шаблонов. Такая методика может применяться для разных целей, но основной её эффект — это вызвать замешательство у оппонента или группы лиц, для того чтобы достичь каких-то своих целей и отвлечь внимание. И очень похоже, что Трамп как раз рвёт шаблоны. Но зачем?

( Читать дальше )

Блог им. AVBacherov |Биржевые сертификаты на УПЦ на пшеницу! Новый продукт и пионеры его реализующие!

- 23 сентября 2025, 15:53

- |

Блог им. AVBacherov |5 серьёзных заблуждений, мешающих инвестировать грамотно

- 16 сентября 2025, 10:34

- |

Занимаясь инвестициями более 20 лет, я могу достаточно точно сказать, какие основные заблуждения есть у начинающих инвесторов и тех, кто никак не может перейти в разряд профессионалов. Список, который я приведу не исчерпывающий, но покрывает процентов 90% точно.

✅ Самое первое и самое простое — это завышенные ожидания, подпитываемые надеждой. Люди приходя на рынок почему-то веря, что здесь у них получится заработать МНОГО процентов годовых и куда как проще, чем скажем в бизнесе или построив карьеру. На самом деле это совсем не так! Например, российский рынок акций с 1997 года показал среднею доходность с учётом дивидендов чуть менее 21% годовых, а за последние 10 лет — 13%, и это далеко не плохой результат. Но к сожалению он будет уменьшаться, по мере роста российской экономики (конечно, при условии что не будет гиперинфляции). Профессионалы бьются за то, чтобы их долгосрочные результаты были выше этих цифр, и поверьте, если они будут на 2 — 3 процентных пункта лучше, то это уже большое достижение. Стандартная логика, тут подсказывает, что неразумно ожидать больший доходностей, хотя бы уже потому, что акции большинства компаний — это уже большие бизнесы, и их рост на 20 — 30 — 40, а тем более 100% — дело маловероятное.

( Читать дальше )

Блог им. AVBacherov |Статистика по РИСК-ПРОФИЛям в FO ABTRUST

- 12 сентября 2025, 12:01

- |

Методика градирует риск-профили на 5 категорий: консервативный, умеренно консервативный, умеренный, умеренно агрессивный и агрессивный. Из поступивших запросов видно, что 92% относятся к категориям умеренных инвесторов, 2% к — консервативным и 6% к агрессивным, поэтому наш упор на предложение умеренных стратегий ABTRUST, AITRUST и AITRUST 2.0 нашла не только логическое обоснование, но и статистическое.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс